Federal Reserve in Rosso: Un fenomeno storico senza precedenti

- Nicola Abis

- 3 nov

- Tempo di lettura: 7 min

Aggiornamento: 4 nov

Da settembre 2022, la Federal Reserve degli Stati Uniti è entrata in una situazione praticamente unica nella sua storia: per la prima volta dal 1915, la banca centrale americana opera in perdita. Non si tratta di un episodio isolato, ma di una condizione che si protrae ormai da tre anni e che, secondo le proiezioni, continuerà almeno fino al 2027.

Nel 2024, la Fed ha registrato perdite operative per 77,6 miliardi di dollari, in parziale miglioramento rispetto ai 114 miliardi del 2023 ma che portano le perdite cumulative dal settembre 2022 a oltre 200 miliardi di dollari. A queste si aggiungono perdite non realizzate sui titoli in portafoglio per l'astronomica cifra di 1,06 trilioni di dollari. Un evento che potrebbe sembrare puramente contabile, ma che nasconde implicazioni profonde e durature per le finanze pubbliche americane e, di conseguenza, per i contribuenti.

L'origine delle perdite: il prezzo della lotta all'inflazione

La situazione attuale è il risultato diretto della politica monetaria aggressiva adottata dalla Federal Reserve per combattere l’inflazione post-pandemica. Tra marzo 2022 e luglio 2023, la banca centrale ha innalzato il tasso sui fondi federali dallo 0,25% al 5,5% con l’obiettivo di raffreddare la domanda e riportare l’inflazione verso il target del 2%. Questa manovra, pur necessaria, ha però generato un insolito deficit contabile per la stessa Fed, legato alla struttura del suo bilancio.

Il meccanismo è relativamente semplice, ma ha radici profonde nelle politiche non convenzionali del passato. Durante i vari cicli di quantitative easing (QE), la Fed ha acquistato trilioni di dollari di titoli di Stato e mortgage-backed securities (MBS), accreditando in cambio nuove riserve sui conti delle banche presso di sé. Queste riserve — create letteralmente “dal nulla” come contropartita degli acquisti — oggi ammontano a diverse migliaia di miliardi di dollari. Dal 2008, e in modo sistematico dal 2021 con lo strumento dell’Interest on Reserve Balances (IORB), la Fed paga interessi su queste stesse riserve per guidare i tassi di mercato.

Con i tassi saliti al 5,5%, i costi di questa remunerazione sono esplosi: nel 2024 la Fed ha speso 226,8 miliardi di dollari in interessi sulle riserve e sui pronti contro termine overnight (reverse repos). Nel frattempo, le sue entrate provengono dagli interessi sui titoli detenuti nel portafoglio — acquistati in un’epoca di tassi prossimi allo zero — che nel 2024 hanno generato solo 158,8 miliardi di dollari.

Il risultato è un divario negativo di quasi 70 miliardi di dollari, a cui si aggiungono le spese operative del sistema della Federal Reserve (tra i 5 e i 10 miliardi l’anno). In sostanza, la Fed si trova a pagare tassi elevati su passività che ha essa stessa creato, mentre le attività sottostanti continuano a rendere molto meno. Si tratta quindi di un costo diretto — se pur temporaneo e contabile — della transizione da una politica monetaria ultra-espansiva a una fortemente restrittiva.

Le perdite non realizzate: un trilione di dollari sulla carta

Oltre alle perdite operative, la Fed deve fare i conti con perdite non realizzate (unrealized losses) che al 31 dicembre 2024 ammontavano a 1,06 trilioni di dollari, in aumento dai 948 miliardi di fine 2023. Queste rappresentano la differenza tra il valore di acquisto dei titoli e il loro valore di mercato attuale, crollato a causa dell'aumento dei tassi di interesse.

È importante sottolineare che si tratta di perdite "sulla carta": mantenendo i titoli fino alla scadenza, la Fed recupererà il valore nominale completo e queste perdite scompariranno. Quindi nessun problema? Non proprio: qualcuno dovrà fare i conti nel frattempo. Quel qualcuno è il Tesoro.

L'impatto sul Tesoro: un fiume d'oro prosciugato

Le conseguenze più tangibili delle perdite della Fed si manifestano sul bilancio del Tesoro degli Stati Uniti. Per legge, la Federal Reserve deve versare al Tesoro tutti i profitti in eccesso dopo aver coperto le spese operative e pagato i dividendi statutari agli azionisti (le banche membri del sistema). Questi versamenti, chiamati "remittances", sono stati una fonte significativa di entrate per il governo federale negli ultimi decenni.

I numeri sono impressionanti: tra il 2011 e il 2021, la Fed ha versato al Tesoro circa 920 miliardi di dollari, una media di quasi 80-90 miliardi all'anno. Nel solo 2021, l'anno record, i versamenti hanno raggiunto 107,4 miliardi di dollari. Questi fondi rappresentavano tra lo 0,2% e lo 0,6% del PIL americano e fino al 3,4% delle entrate totali del governo federale.

Tuttavia, da settembre 2022, quando le perdite operative sono iniziate, i versamenti si sono completamente azzerati. Nel 2023 e nel 2024, il Tesoro non ha ricevuto un solo dollaro dalla Fed. Questa interruzione rappresenta una perdita di entrate che, in circostanze normali, avrebbe contribuito a ridurre il deficit federale.

Il trucco contabile della Fed: il "deferred asset"

Come fa la Federal Reserve a continuare a operare nonostante perdite che superano di gran lunga il suo capitale proprio? La risposta sta in una particolare convenzione contabile adottata nel 2011, che permette alla banca centrale di registrare le perdite cumulative come un "deferred asset" (attività differita) sul proprio bilancio.

In pratica, invece di ridurre il proprio capitale quando registra perdite (come accadrebbe a qualsiasi azienda privata), la Fed crea una voce attiva sul bilancio pari all'ammontare delle perdite cumulative. Alla fine del 2024, questo "deferred asset" aveva raggiunto oltre 224 miliardi di dollari, secondo le stime più recenti.

Questo espediente contabile ha due conseguenze principali:

La Fed non può diventare tecnicamente insolvente: può continuare a operare normalmente, creando la moneta necessaria per coprire le proprie spese.

I versamenti al Tesoro sono sospesi fino al completo azzeramento del deferred asset: quando la Fed tornerà a generare profitti, dovrà prima "ripagare" a se stessa tutte le perdite accumulate prima di poter riprendere i versamenti al Tesoro.

Molti esperti e membri del Congresso hanno criticato questa pratica come un "trucco contabile" che maschera la reale situazione finanziaria della banca centrale e che permette di finanziare spese off-budget senza impatto apparente sul deficit ufficiale.

L'impatto reale sul deficit federale

Sebbene le perdite della Fed non siano formalmente incluse nel calcolo del deficit federale ufficiale, gli economisti concordano sul fatto che esse rappresentano un costo reale per i contribuenti. La logica è semplice: se la Fed non può più versare 80-100 miliardi di dollari all'anno al Tesoro, il governo deve compensare questa mancanza di entrate attraverso imposte, tagli alla spesa pubblica e maggiore indebitamento.

Anche se la mancanza dei versamenti della Fed rappresenta solo il 4-5% del deficit totale, in un contesto di finanze pubbliche già sotto pressione ogni miliardo conta.

Alcuni analisti hanno stimato che il costo totale per i contribuenti del programma di quantitative easing condotto durante la pandemia potrebbe raggiungere circa 760 miliardi di dollari nell'arco di un decennio, proprio a causa dell'interruzione dei versamenti al Tesoro.

Quando riprenderanno i versamenti al Tesoro?

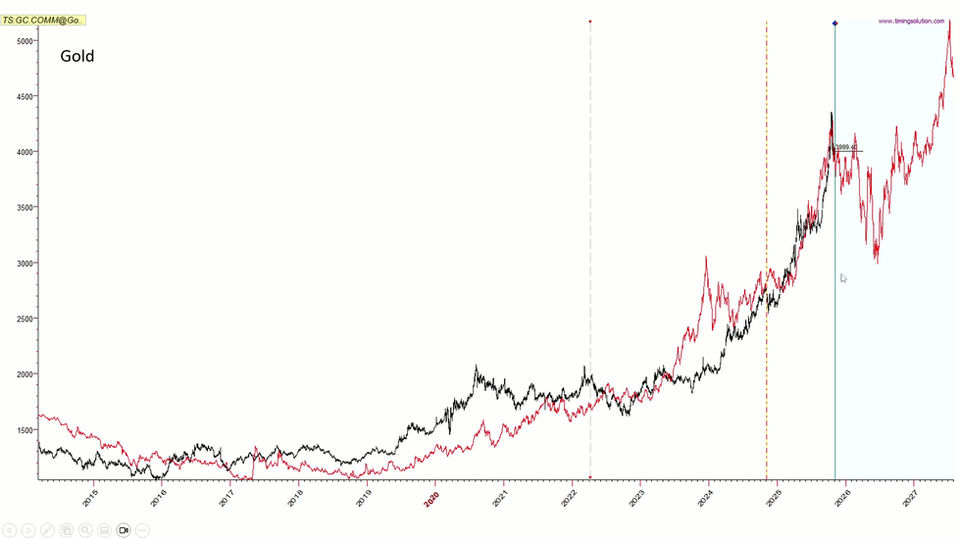

Le proiezioni variano, ma la maggior parte degli analisti concorda su una tempistica che va dal 2027 al 2028 per la ripresa dei versamenti. Secondo le stime della Federal Reserve Bank di New York pubblicate nel 2023, la Fed sarebbe dovuta tornare a generare un reddito netto positivo nel 2025, ma come abbiamo visto nel grafico sopra, le cose stanno andando molto diversamente.

Il Congresso degli Stati Uniti, nel suo rapporto "Federal Reserve: Policy Issues in the 119th Congress", stima che i versamenti rimarranno effettivamente a zero fino al 2027, per poi riprendere gradualmente.

Le implicazioni politiche ed economiche

Le perdite della Federal Reserve hanno sollevato questioni che vanno oltre la mera contabilità:

Sul piano politico, alcuni membri del Congresso hanno espresso preoccupazione per l'autonomia della Fed e per il fatto che possa operare in perdita per anni senza dover rendere conto direttamente ai rappresentanti eletti. C'è il timore che questa situazione possa essere sfruttata per finanziare programmi off-budget, come il Consumer Financial Protection Bureau, che riceve fondi direttamente dalla Fed.

Sul piano economico, gli esperti sottolineano che le perdite sono una conseguenza naturale della politica monetaria adottata per combattere l'inflazione e non indicano una cattiva gestione.

Sul piano della trasparenza, alcuni esperti chiedono una riforma delle convenzioni contabili della Fed. L'American Enterprise Institute ha argomentato che le perdite dovrebbero essere esplicitamente incluse nel calcolo del deficit federale ufficiale, per maggiore trasparenza verso i contribuenti.

Le perdite delle banche commerciali: un problema parallelo

Vale la pena notare che anche le banche commerciali americane hanno subito perdite non realizzate significative sui loro portafogli di titoli. Secondo l'Office of Financial Research, al 31 dicembre 2024 le perdite non realizzate aggregate delle banche assicurate FDIC ammontavano a 481 miliardi di dollari, pari all'8,6% del valore equo dei loro portafogli di titoli. Questo problema ha contribuito al fallimento di alcune banche regionali nel 2023, come la Silicon Valley Bank.

La differenza cruciale è che le banche commerciali, a differenza della Fed, non possono creare moneta per coprire le perdite e devono mantenere adeguati livelli di capitale per evitare l'insolvenza.

Uno sguardo al futuro

Gli analisti concordano sul fatto che la situazione delle perdite della Fed è temporanea, seppur prolungata. Nel lungo termine, una volta normalizzati i tassi di interesse e rinnovato il portafoglio di titoli con strumenti a rendimento più elevato, la Fed tornerà alla redditività.

Tuttavia, questo episodio solleva domande importanti sulla struttura del bilancio della banca centrale e sui rischi insiti nei programmi di quantitative easing su larga scala. In futuro, la Fed potrebbe dover adottare strategie di gestione del rischio più sofisticate, come la copertura del rischio di tasso d'interesse, anche se ciò potrebbe limitare l'efficacia delle sue politiche monetarie non convenzionali.

Conclusioni

Le perdite della Federal Reserve rappresentano il prezzo nascosto del Quantitative Easing e della lotta all'inflazione. Mentre l'attenzione pubblica si concentra giustamente sull'andamento dei prezzi al consumo e sul mercato del lavoro, le conseguenze fiscali delle politiche monetarie passano spesso inosservate.

I 240 miliardi di dollari di perdite operative, sommati alla totale assenza di versamenti al Tesoro per il terzo anno consecutivo, costituiscono un onere significativo per le finanze pubbliche americane in un momento in cui il deficit e il debito pubblico sono già su livelli storicamente elevati.

La cattiva notizia è che i contribuenti americani dovranno aspettare almeno fino al 2027-2028 prima di vedere di nuovo la Fed contribuire alle entrate federali, e anche allora i versamenti riprenderanno gradualmente.

Questo episodio sottolinea l'importanza di considerare tutti i costi delle politiche economiche, non solo quelli immediati e visibili. Le perdite della Fed non compaiono nei titoli dei giornali come l'inflazione o la disoccupazione, ma rappresentano comunque un costo reale che, in ultima analisi, grava sui cittadini americani.

Nel frattempo, il dibattito su come migliorare la trasparenza e la responsabilità della Federal Reserve continuerà, con proposte che vanno dalla riforma delle convenzioni contabili a una maggiore supervisione congressuale sulle operazioni di bilancio della banca centrale.

![Crisi di Liquidità negli Stati Uniti - Mini Corso [Parte 2]](https://static.wixstatic.com/media/504da1_fbc5eba9c43f4d55ba54fba1d1ff9e59~mv2.png/v1/fill/w_737,h_489,al_c,q_90,enc_avif,quality_auto/504da1_fbc5eba9c43f4d55ba54fba1d1ff9e59~mv2.png)

![Crisi di Liquidità negli Stati Uniti - Mini Corso sul Mercato REPO e sulla Liquidità [Parte 1]](https://static.wixstatic.com/media/504da1_a11bac05b9d543f5a26fcf246de8aebd~mv2.png/v1/fill/w_980,h_653,al_c,q_90,usm_0.66_1.00_0.01,enc_avif,quality_auto/504da1_a11bac05b9d543f5a26fcf246de8aebd~mv2.png)